J’ai lu des dizaines et dizaines d’ouvrages sur l’analyse technique et la plupart d’entre eux expliquent parfaitement toutes les stratégies et les indicateurs à utiliser pour sortir gagnant, mais très peu soulignent l’importance de la gestion des risques ou cela est reléguer au dernier petit chapitre du livre.

Et pourtant le money management, ou encore appelé le contrôle des risques est aussi important sinon plus que l’analyse technique ou fondamentale d’une valeur.

Vous ne gagnerez jamais si vous n’êtes pas prêt à perdre

Accepter une perte reste difficile pour l’immense majorité des investisseurs, et pourtant cela est indispensable à qui veut gagner durablement sur les marchés financiers.

Pour accepter mes pertes plus facilement, je ne mise sur mes investissements boursiers que 50% de mon capital disponible soit 20 000€, le reste étant investi sur des placements sécurisés (très peu rémunérateur de l’ordre de 2% à 4%). Cet épargne de précaution correspond à l’équivalent d’un an de dépenses courantes (logement, transport, factures, impôts….) et cela me permet d’investir en bourse sereinement.

Le money management ou contrôle des risques

L’un des objectifs du money management est de protéger le capital boursier du risque de ruine, c’est à dire de la perte totale de cette somme ou d’une réduction très importante de celle-ci. La réduction maximale acceptée est un critère à part entière de la notion de money management, et qu’il convient de choisir très judicieusement.

Protéger son capital boursier consiste à savoir encaisser des pertes et surtout à en contrôler le montant afin qu’il soit le plus petit possible. Pour ce faire, je définis le montant que je suis réellement prêt à perdre à chaque fois que j’interviens sur les marchés.

J’accepte de perdre entre 10% et 15% des sommes que je mise. La perte est ainsi limitée et les gains peuvent être par contre très importants.

Je laisse courir les gains jusqu’à ce que ma stratégie d’investissement me donne le signal de sortie.

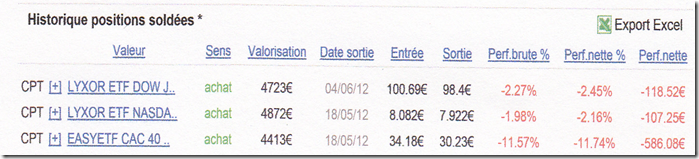

Extrait de mon compte sur l’historique de mes dernières opérations boursières

Je n’ai pas eu beaucoup de chance depuis le début de mon investissement mais vous pouvez voir que mes pertes sont limitées. Elles ne dépassent pas le seuil de tolérance que je me suis fixé à 15%.

Les règles classiques de money management recommandent en général de ne pas dépasser un risque de plus de 2% du capital boursier voire même 1%. Cette règle doit être strictement respectée par les day-traders (Personnes qui font de l’investissement spéculatif sur un horizon de temps qui va de la minute à quelques jours) mais dans le cadre d’un investissement à long terme comme le mien, je pousse la tolérance au risque jusqu’à 4%.

Ce qu’il est important de retenir à ce stade est de savoir couper une position perdante lorsqu’elle atteint un seuil à définir (j’ai choisi un seuil entre 10% et 15%). Vous devez avoir choisi le vôtre en fonction de vos objectifs financiers et de votre aversion au risque.

Un exemple de money management simple et classique

Mon capital boursier est de 20 000€ et j’ai choisi de le sécuriser et de le diversifier en mettant 25% de ce capital par produit financier soit 5 000€.

Le niveau de perte maximal est de 15% de 5 000€ qui font 750€ soit 3,75% du capital boursier.

Mon indicateur technique à long terme me donne les signaux d’achat et aussi et surtout de vente. Les signaux de ventes ne vont jamais au-delà de 15%.

Un exemple :

J’achète le tracker sur l’indice CAC40 pour 5 000€ et je le revends avec une perte de 15% qui font 750€. Il reste sur mon capital 19 250€ (20 000€ – 750€ de pertes). L’ordre suivant représentera également 25% du capital mais en partant cette fois-ci de 19 250€ soit un ordre de 4812,50€ et ainsi de suite….

Conclusion

La gestion du capital par le contrôle des risques est très importante si l’on veut investir durablement en Bourse et aussi canaliser au mieux nos émotions comme la peur et le stress. J’ai fait ce choix pour la gestion de mon investissement mais il peut très bien y en avoir d’autres.

Pour vos investissements boursiers :

Avez-vous une méthode de gestion des risques que vous jugez pertinente ?

Connaissez-vous un livre intéressant sur le money management ?

Salut.

Pour ma part la perte max=1% du portefeuille que j’adapte au cas par cas.

Exemple si je joue un short sur ETE . J’entre sous la ligne de coup et je place mon stop-loss au dessus de l’épaule droite. Je mesure donc en % l’amplitude entre les deux points . Si elle est égale à par exemple 2% , alors je peux aller jusqu’à 50% du portefeuille , si elle est égale à 4% alors je limite à 25% …etc.

Le max engagé ne devant jamais dépasser 50% du portif, ce qui permet de posséder au mini 6 positions en levier 3.

Salut BonScott,

Waouh c’est une méthode digne d’un trader 🙂

Donne-t-elle de bons résultats ?

Alexandre

Tu sais comme moi que ce n’est qu’une règle prudentielle de base 🙂

Pour le reste , bien plus que l’ entrée, je crois que la réussite d’un trade se joue dans

la capacité à suivre une position ouverte. Le fameux “laisser courir ses gains”

Pour répondre à ta question, ça permet de limiter la casse lorsque les marchés sont en

phase chaotique.

A+

Bonjour Alexandre,

merci pour ton partage sur ton money management.

Pour ma part, je suis entre 3% et 5% de risque maximum, même en intraday.

Pour continuer sur ton idée, je suis entièrement d’accord avec toi : la gestion des risques est la chose la plus importante pour un trader. Il vaut mieux avoir un MM sérieux qu’une stratégie gagnante à plus de 70%.

J’ai essayé de démontrer cela dans cet article : http://blog-trading.fr/traders-comment-ame%CC%81liorer-simplement-ses-performances/

L’idée maitresse est : même si vous trouvez une série d’indicateurs “magiques” qui vous assurent un ratio de trades gagnant/perdant de plus de 70%, vous perdrez de l’argent si votre MM n’est pas bien fait. Couper rapidement ses pertes et laissez courir ses gains. That’s all !

Bonjour Vincent,

Peut-être que pour un investisseur “long terme” comme moi, cela a un peu moins d’intérêt et cependant j’y attache beaucoup d’importance. C’est pour cette raison que j’ai écrit cet article.

Pour du trading, la clef de la réussite vient du money management, j’en suis persuadé.

Salut Alexandre,

Je vais certainement démarrer mon portefeuille en suivant les conseils d’Alexander Elder et avec les paramètres suivants:

– La règle du 2%: Ne risque jamais plus de 2% de ton capital sur un seul trade.

– La règle du 6%: Si ton capital baisse de 6% en début de mois, alors arrête de trader pour le reste du mois.

En ce qui concerne des bons livres sur le money management, j’ai déjà lu et résumé les livres suivants:

To Trade or Not to Trade: A Beginner’s Guide

Trade Your Way to Financial Freedom

Je vais bientôt lire et résumer d’autres livres d’Alexander Elder car il est assez fort la dessus 😉

Ben

Salut Ben,

Tu dois vouloir parler du livre qui s’intitule : “vivre du trading”.

C’est l’un de mes préférés 🙂 et je l’ai encore dans ma bibliothèque.

Je vais lire tes résumés sur ces 2 livres et cela bien pratique car je ne parle pas l’anglais .

Alexandre

Bonjour Alexandre,

se protéger permet de trader avec un capital émotionnel plus stable et donc de “menager sa monture” , je suis assez d’accord avec toi, pour moi, il est crucial d’assurer mon quotidien et mes besoins immédiats pour trader sereinement.

Caroline

Bonjour Caroline,

Oui, c’est le point le plus important : se servir de l’argent dont on a pas besoin réellement pour investir en Bourse, et encore plus lorsqu’il s’agit de day-trading.

Alexandre

Comme le dit très bien Alexander dans son livre, il est nécessaire, voire même indispensable d’être le plus rationnel possible et de garder la tête froide.

C’est là que les outils informatiques de nos jours sont précieux, rien de plus facile que de mettre un stop loss !

J’y comprend rien du tout aux méthodes que je viens de lire plus haut , après tous je ne suis qu’un ouvrier du batiment , pour ma part j’ai une méthode très simple , acheter des valeurs que personnes ne veut car elle ne coûte pas chère , bien sur ce sont des entreprises en difficultés , comme peugeot que j’ai acheté 5 euros et des brouettes , j’espère faire une plus-value de 300% ds plusieurs années.

France telecom l’épouvantail du cac 40 qui vallait 100 euros à l’époque et qui vaut aujourd’hui 8 euros ou encore acelor mittal qui a perdu un tiers de sa valeur depuis le début de l’année , tous ca c’est des entreprises qui m’interesse.

Bonjour,

J’ai pour pratique d’investir le maximum dans des fonds indiciels, ainsi je vais obtenir des gains sur un horizon de 40 ans.

Pour réussir en bourse, il existe le proverbe :

Moins tu t’intéresse au changement à court terme, meilleurs seront tes rendements, même s’il s’agit du contraire sur le marché de l’emploi.