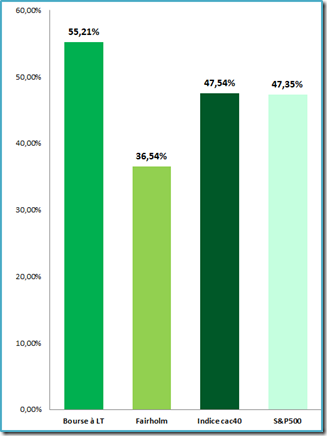

Depuis le 2 avril 2012, je compare mes performances et mon approche graphique et technique avec :

- Un Fonds américain prestigieux : le Fonds Fairholme qui utilise quant à lui l’approche fondamentale. Ce Fonds est également une référence pour l’investisseur français.

- L’indice cac40

- Le S&P500

Presque 3 ans plus tard, quel le bilan de ce duel ?

Nos performances depuis le 02 avril 2012

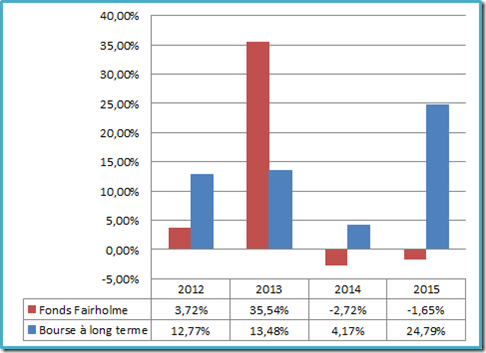

Le Fonds Fairholme est principalement investi dans le secteur bancaire. Au 30 novembre 2014, le portefeuille de ce Fonds est composé d’American International Group (AIG) à hauteur de 46,50% et de Bank of America (BAC) pour 20,48%. Pas de chance, ces 2 grosses banques américaines n’ont pas beaucoup progressé en 2014 et en ce début d’année 2015. Du coup, les performances du Fonds sont faibles.

La diversification dans les secteurs d’activité, mais aussi dans les zones géographiques est d’une importance capitale. Mon portefeuille est composé uniquement de valeurs françaises, mais par contre, ces valeurs sont assez bien réparties dans différents métiers.

En 2014, les marchés américains ont été plus performants que les marchés européens. La concentration de mon compte titres dans les valeurs du cac40 a été une erreur. En effet, la performance des indices américains (+11,39%) a été meilleure que la mienne (+4,17%). D’où l’importance de diversifier nos investissements dans différents zones géographique.

| Répartition actuelle de mon PEA | ||

| Secteurs d’activité | Valeur | Montant |

| Articles perso. | L’Oréal | 863,00 € |

| Logiciels | Cap Gemini | 845,00 € |

| Equip. Serv./santé | Essilor | 871,00 € |

| Boissons | Pernod Ricard | 778,00 € |

| Médias et publicité | Publicis | 794,00 € |

| Electronique/Equip. | Schneider Electric | 739,00 € |

| Automobiles | Michelin | 653,00 € |

| Aérospatiale/Défense | Safran | 791,00 € |

| Bâtiment/matériaux | Lafarge | 602,00 € |

| Gaz, eau et serv. | Veolia Environnement | 775,00 € |

| Liquidité | 46,00 € | |

Si le secteur bancaire replonge comme en 2008, alors je ne donne pas cher du Fonds Fairholme.

Quelles sont les différentes caractéristiques de ces 2 approches de l’investissement boursier ?

Le Fonds Fairholme regarde les fondamentaux d’une entreprise, c’est-à-dire les principaux chiffres ou ratios permettant de juger de son état de santé, qu’il s’agisse de son chiffre d’affaires, de ses bénéfices, de son endettement, etc…, et de les comparer à ceux des entreprises qui interviennent dans le même secteur. Il privilégie l’analyse fondamentale.

La bourse à long terme a recours à d’autres instruments fournis par l’analyse graphique ou technique. Avec l’aide d’un graphique, je regarde l’évolution passée des cours de Bourse et je prends position sur une valeur en utilisant un indicateur technique de suivi de tendance. La vente s’effectue également grâce à cet indicateur. Par contre, je n’essaie pas de deviner le futur. Je privilégie l’analyse technique ou graphique.

Le Fonds Fairholme repose tous ses espoirs dans le secteur bancaire américain et il le fait depuis des années, pensez-vous que ce soit risqué ?

Je pense que c’est extrêmement risqué d’être trop biaisé sur le secteur bancaire. Certes, on a de belles perspectives aux Etats-Unis, mais on n’est pas à l’abri d’un nouveau tremblement de Terre. Les banques européennes sont vulnérables (à une Grexit ?), la propagation outre-Atlantique pourrait être rapide…

Je valide bien plus le portefeuille de La Bourse à Long Terme 🙂

Mon frêre bosse dans une grande banque nationale et aux services des traders. Pour lui, la crise des subprimes est déjà vite oublié et c’est reparti de plus belle. Nous ne sommes pas à l’abri d’une autre crise bancaire !!!

Si le secteur bancaire US est généralement très intéressant, l’histoire nous a montré que l’on ne peut jamais être sûr de rien.

Après, de toute façon, c’est jamais bon de ne rester que sur un secteur donc je préfère aussi largement ton portefeuille…

Vous devriez vous comparer au CAC40 dividende réinvesti ou un fond performant de grande cap française.

Si vous voulez- vous comparer avec un fond/indice Américain, vous devez tenir compte du taux de change; bien que cela n’a aucun sens puisque que vous n’investissez que sur de grandes valeurs Française.

Les bourses européennes bénéficient, d’un transfert de capitaux au détriment de la bourse Américaine qui est déjà bien valorisée; il y a une asymétrie entre les bourses des 2 cotés de l’atlantique.

Le secteur bancaire bénéficiera de la remontée des taux d’intérêts.

Oui, tu as raison Patrick, mais je n’en connais pas en France 🙁

Je vais pousser un peu mes investigations 🙂

SÃ¥ flott det ble!! Jeg har vært skeptisk til hvite benkeplater, men det sÃ¥ jo fint ut det ogsÃ¥! Her er det nytt kjøkken pÃ¥ gang… Men TTT! Har revet det gamle, sÃ¥ nÃ¥ er alt kaos i heimen! Vel vel! Ha en fin dag!! 😀

Bravo Alex!

Continue à opérer avec ta méthode qui, jusqu’à maintenant, livre la marchandise.

Martin