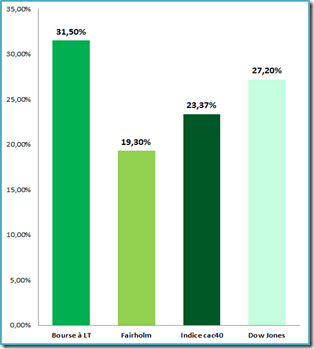

Performances au 02 octobre 2014 : 18h de Paris

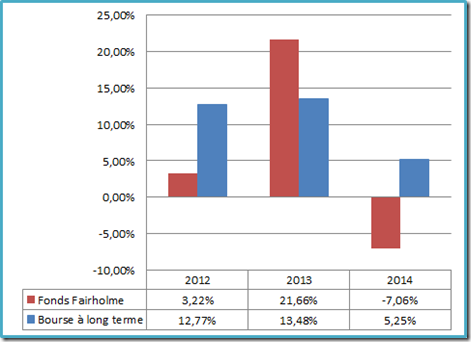

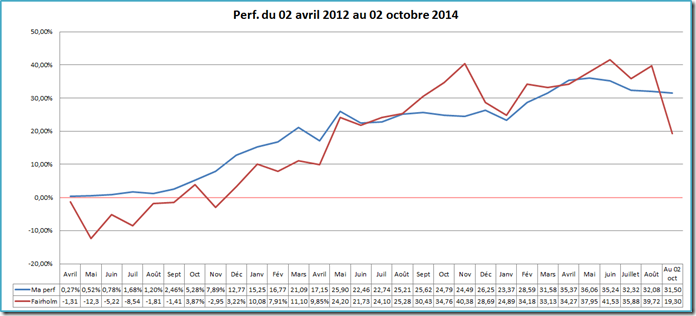

Depuis le 2 avril 2012, je compare mes performances et mon approche graphique de l’investissement boursier avec un Fonds américain prestigieux : le Fonds Fairholme qui utilise quant à lui l’approche fondamentale.

Ma performance est meilleure pour ces 2 raisons

Cliquez sur le graphique pour l’agrandir

Nos performances depuis le 02 avril 2012

1ère raison

Le Fonds Fairholme s’est effondré, alors j’ai voulu savoir pourquoi ? La répartition de ses actifs est la suivante :

- 42,80% sur American International Group (AIG)

- 14,40% sur Bank of America (BAC)

- 6,97% sur Sears Holding

- etc….

Une énorme concentration des actifs est faîte sur le secteur bancaire américain et celui-ci n’a pas énormément progressé depuis mon dernier bilan du mois de juin. De plus, le titre Sears Holding a chuté de près de 40% en quelques semaines. Je me demande comment il est possible de garder un tel titre dans son portefeuille !

La diversification de mon portefeuille est meilleure et je trouve dangereux de mettre 57,20% de son capital boursier dans un même secteur.

2e raison

L’achat du tracker baissier sur l’indice cac40 me permet de protéger mon portefeuille en cas de forte chute de l’indice. Je rappelle qu’en date du 2 octobre l’indice cac40 a baissé de 2,81%.

De plus, je ne suis investi qu’à hauteur de 80% du total de mon capital boursier. Cela me permet également de ne pas subir de plein fouet la chute des marchés.

Si par contre, la Bourse devait remonter durablement, alors il est évident que mon exposition actuelle me serait plutôt défavorable.

Vous pouvez suivre les résultats et les actualités du Fonds en cliquant ici.

Quelles sont nos 2 différentes approches de l’investissement boursier ?

Le Fonds Fairholme regarde les fondamentaux d’une entreprise, c’est-à-dire les principaux chiffres ou ratios permettant de juger de son état de santé, qu’il s’agisse de son chiffre d’affaires, de ses bénéfices, de son endettement, etc…, et de les comparer à ceux des entreprises qui interviennent dans le même secteur. Il privilégie l’analyse fondamentale.

La bourse à long terme a recours à d’autres instruments fournis par l’analyse graphique ou technique. Avec l’aide d’un graphique, je regarde l’évolution passée des cours de Bourse et je prends position sur une valeur en utilisant un indicateur technique de suivi de tendance. La vente s’effectue également grâce à cet indicateur. Par contre, je n’essaie pas de deviner le futur. Je privilégie l’analyse technique ou graphique.

Que feriez-vous avec un titre qui perd plus de 40% ? Et seriez-vous prêt à répartir et à concentrer votre portefeuille comme peut le faire ce Fonds ?

Excellente performance Alexandre.

Ton idée de protection avec le tracker cac40 inversé n’est pas vilaine du tout compte tenu de la tendance actuelle des marchés.

Martin

http://www.investir-a-la-bourse.com

Salut Martin,

Il faut que je précise aussi que je suis baissier sur l’indice cac40, mais haussier sur toutes les autres valeurs : l’Oréal, Pernod Ricard, Sanofi, Essilor….

Par conséquent, seulement 10% de mon capital est investi à la baisse.

Bonjour Alexandre,

Félicitations pour la performance qui globalement “tient le cap” (vers le haut 😉 )

Petite précision pour Sears : un spin-off (distribution d’actions Land’s End à hauteur de 0,3/action SHLD) a eu lieu en avril (le cours de LE a par ailleurs pris 55% depuis cette date). Il y a donc un élément caché derrière ce cours de bourse. Mais je vous rejoins : le cours a bien baissé dernièrement…

Bonne continuation

Sylvain

Salut Sylvain,

les fondamentalistes ne semblent pas si inquiet que cela sur Sears Holding.

Je suis très étonné de la voir s’effondrer à ce point : pour quelle raison ???

Les mauvais résultats consolidés s’enchainent, avec des pertes à chaque trimestre. Je suis bien incapable de donner la raison précise de la baisse du cours (il faudrait pouvoir lire dans les pensées des acheteurs et vendeurs…), mais je suppose que ces pertes continues y sont pour quelque chose. L’avenir de Sears dans le retail tel qu’il est présent aujourd’hui (vente à travers de magasins) est très incertain, cela ne doit pas rassurer les investisseurs.

La thèse des acheteurs réside dans les différentes sociétés présentes au sein de la holding, et qui valent plus que que ce que le marché nous propose actuellement (2,8B$). Thèse simple en théorie, plus difficile dans la pratique!

Bonjour,

Je ne retrouve pas les mêmes performances du fond Fairholme:

+35.81% en 2012

+35.54% en 2013

+2.55% en 2014

http://performance.morningstar.com/fund/performance-return.action?t=FAIRX

On est donc à +73.9% depuis 2012…

Bonjour,

En ce qui me concerne, je prends le graphique du Fonds et j’applique les perfs en fonction de ce graphique. Etrange donc…,car mes données sont bonnes.