Vous n’avez pas assez de capital pour acheter des actions ?

Ou vous souhaitez vous enrichir rapidement et pas dans 2 ans ou dans 10 ans ?

Et bien aujourd’hui, je vais vous présenter quatre produits dérivés qui peuvent répondre à vos besoins.

Mais tout d’abord, un produit dérivé c’est quoi ? Un contrat entre deux parties qui vont s’accorder sur le prix d’un actif (actions, Indices, Matières Premières ou Devises) . C’est donc un instrument financier sous-jacent d’un actif qui permet de fixer le prix de ce dernier pour une période donnée (ex : vous pensez que le cours de l’action Vivendi sera à 25€ dans 2 mois, alors vous achetez un warrant Vivendi). La valeur du produit dérivé dépendra donc de la valeur de son actif sous-jacent au cours du temps.

Des produits dérivés pour des gains illimités et des pertes limitées

-

Les warrants

Ce sont des produits émis par des établissements bancaires (Société Générale, BNP Paribas, etc….) et coté en bourse. Les warrants s’achètent et se vendent comme une action.

L’émetteur est chargé de veiller à la liquidité et à la valorisation du produit. Avec les warrants, vous faites le pari qu’un actif (appelé sous-jacent) va monter (en achetant un call) ou va baisser (en achetant un put) avant une échéance fixée. Plus l’actif monte ou plus il baisse, plus le gain à l’échéance peut être élevé. La valeur du warrant dépend donc du prix du sous-jacent, mais aussi du temps qu’il reste et de la volatilité.

L’inconvénient est que pour gagner de l’argent, vous avez intérêt à avoir raison sur le sens (hausse ou baisse), mais aussi sur le timing. Si le sous-jacent fluctue dans un trading range étroit pendant longtemps, vous perdrez de l’argent avec votre warrant. L’avantage est que les warrants ont une forte élasticité. Ainsi, si votre pari est gagnant, alors vous avez de fortes chances de multiplier vos gains par rapport à l’achat classique d’actions. Mais, si votre pari est perdant, alors vous pouvez perdre toute votre mise de départ.

-

Les turbo-warrants : petit frère du warrant

C’est le produit STAR !!! Car son fonctionnement est plus simple à comprendre. Le turbo s’achète et se vend comme une action. La valeur du produit dépend du sous-jacent et de sa différence par rapport au prix de référence (le strike) du turbo. Cette valeur est associée à un levier.

Admettons que vous misiez sur la hausse de Vivendi. Si l’action monte de 2% et si votre turbo a un effet de levier de 10, alors le turbo va monter de 20%. Si le turbo a un effet de levier de 50, et si l’action Vivendi monte de 10%, alors votre turbo montera de 500%. Les gains peuvent être illimités. En revanche, la perte est limitée à l’investissement de départ. Si le turbo perd 100%, il y a un mécanisme (la barrière) qui désactive le produit.

L’avantage par rapport aux warrants, c’est qu’il n’y a pas de valeurs temps, même si certains turbos ont une échéance à laquelle ils sont remboursés de leur valeur théorique. D’autres sont illimités, pas d’échéance mais la barrière désactivante évolue régulièrement et se rapproche petit à petit du prix du sous-jacent.

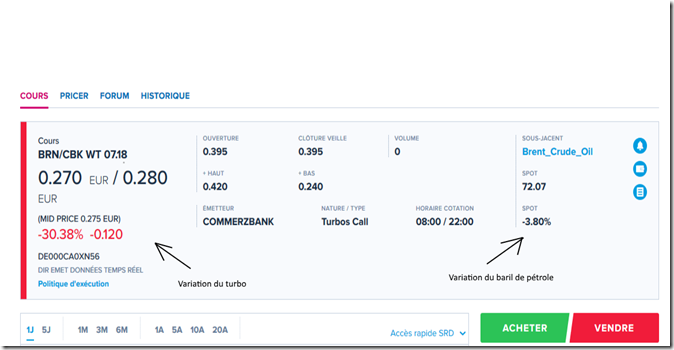

Voici ci-dessous un exemple d’un turbo sur le baril de pétrole qui s’échange actuellement à 72,07$ : le baril baisse de 3,80% et le turbo baisse de 30,38%

-

Le service à règlement différé (SRD)

Ce service permet de miser sur la hausse d’un titre avec un effet de levier de 5, mais aussi et surtout sur la baisse avec la vente à découvert. Avec ce service, si vous déposez 1000€ dans votre compte titres, vous avez la possibilité de miser avec un effet de levier de 5 soit 5000€. Par conséquent, si vous achetez le titre Vinci en pensant qu’il va monter de 20% pour l’équivalent de 5000€ et que malheureusement ce titre chute de 20%, vous perdez tout votre capital boursier (5000€*20%= 1000€).

Sur Euronext, il concerne uniquement les principales sociétés françaises et étrangères négociées à Paris. Les frais sont plus élevés qu’un achat au comptant, car il faut ajouter aux frais de courtage classique une commission SRD (environ 0,0233% par jour chez Boursorama par exemple) puisque le courtier en ligne considère qu’il vous avance de l’argent. À la fin du mois, si vous ne débouclez pas votre position, vous pouvez la reporter le mois suivant. Par contre, si vous perdez de l’argent et que vous n’avez pas assez de liquidités, alors le courtier en ligne va réaliser un appel de marge et vous demandez d’alimenter votre compte rapidement.

-

Les CFD (Contrat For Difference)

Ces produits sont dits « dérivés » car ils reposent tout le temps sur un sous-jacent, un peu à la manière d’un warrant ou d’un turbo-warrant. On trouve ainsi des CFD sur à peu près tout : des actions aux indices, en passant par les matières premières. L’effet de levier peut aller jusqu’à 20 et donc il suffit d’une variation de seulement 5% du sous-jacent pour perdre 100% de sa mise. Les frais sont plus faibles que pour les warrants et les turbos et il n’y a pas de valeur temps. Mais, comme pour le SRD, il y a des appels de marge et la perte peut dépasser l’investissement de départ.

Le site le plus spécialisé dans les CFD est IG MARKETS

ATTENTION : je n’utilise pas les produits dérivés dans mon trading, car je les juge beaucoup trop risqué. De plus, il faut savoir qu’ils ne sont pas éligibles dans un PEA. Avant de vouloir les utiliser, je vous recommande la plus grande prudence !!!

Et vous, connaissez-vous d’autres produits dérivés susceptibles de vous améliorer la performance de votre portefeuille ? Avez-vous une stratégie GAGNANTE avec les produits dérivés ?

Bonjour Alexandre,

Merci pour cet article très intéressant permettant d’avoir de nouvelles idées pour diversifier ses placements. Il me semble que tu as “oublié” les Trackers (ETFs) dans ta liste.

Je trouve que ce sont des produits très performants (Levier de 2 à 15) et sans perte de capital. De plus les types de sous-jacents sont très divers : actions, indices, matières premières, devises. Il n’y a pas de risque de perte de capital car ils ne possèdent pas de barrière désactivante.

Ils peuvent être utilisés avec une approche de swing trading, en complément d’actions classiques par exemple.

Si tu as un moment jette un coup d’oeil sur mon site, mon dernier article en parle justement.

Au plaisir de te lire

Johann